1.功率迭代加速,组件新技术全面应用

组件功率在2018年PERC电池进入全面普及前,72片组件的单片功率以每年5瓦左右提升的速度进步,组件新工艺虽然各家都有储备,但在实际出货中还是以单晶、扁焊带、4-5主栅、156mm的硅片为主,硅片技术常规单晶和多晶并驾齐驱,单晶渗透率稳步提升。

PERC与单晶结合快速推动了单晶市占率的提升,在单晶PERC完成全面渗透后,短期内电池技术带来的功率提升速度减缓,功率的提升进入物理提效阶段,通过加大硅片尺寸和加大组件版型带动单片组件功率提升。组件用1年时间从300W时代提升至400W时代,再用一年时间将进入500W时代。之前组件技术在技术迭代与降本中进展偏慢,但在大硅片和大功率组件的驱动下得到了更适合的应用场景,各家组件新产品对组件新技术均有全面应用。半片/三分片:半片/三分片组件技术在大尺寸硅片上具备更适合的应用场景,与158mm电池相比,180mm和210mm电池整片面积大幅提升,组件输出电流主要由单片电池面积决定,不切分的情况下输出电流将大幅提升,增加组件热斑及变流器电流失配等潜在风险,从目前主流新产品看,采用210mm硅片的组件产品主要为三分片技术,采用180mm硅片的组件产品主要为半片技术,使大尺寸+大功率组件开路电压与短路电流更为均衡,兼具实用性和安全性。半片/三分片技术具备更低的阴影遮挡损失,组件发电温度低于常规整片组件2-3℃,硅片切分带来组件内部电流减少降低内阻损失,带来5W以上输出功率的提升。

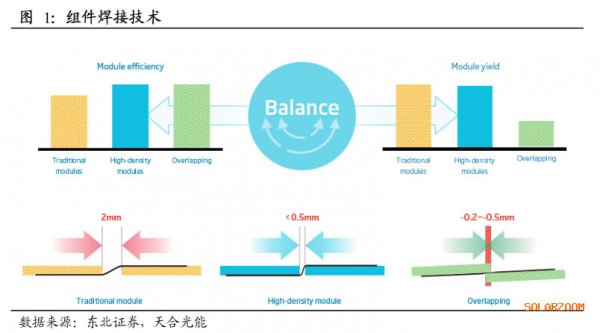

叠焊/高密度封装:随着材料成下降,组件封装成本占比快速增加,在同等封装面积中装入更多的电池片是降本的重要来源。传统组件的电池片之间需要保持2mm的距离,随着焊带技术和焊接工艺的突破,在新一代500W组件产品中主要采用了高密度封装和叠焊两种工艺。高密度封装通过将电池片之间连接区域的焊带压扁,将片间距缩小至0.5mm,提升组件整体效率,同时对于组件的良率和耐受性控制较好,实际使用过程中电池片隐裂和破损风险较小。叠焊技术将电池片之间小部分重叠,可以将组件效率最优化,但对于组件生产工艺和强度控制要求较高,实际使用过程中可能的形变带来的隐裂风险加大。从已发布的产品工艺看,晶科与晶澳的500W+产品使用叠焊工艺,天合则采用高密度焊接工艺。

多主栅+圆形焊带:多主栅技术成熟度,但在156mm硅片的组件中应用率低,主要是提升效率的同时对于发电量的提升不显著。但硅片尺寸变大后,如果依旧采取5BB的设计,电流传输距离会增加,210mm尺寸的硅片横向收集路径会提高30%以上。采用MBB技术降低电池内部电阻且电阻分布均匀,提高电流收集能力,减少CTM损失,电流传输距离缩短减少隐裂导致的功率损失。电学性能提升使组件功率相对5BB设计提升1%~1.5%。圆形焊带提升组件光学利用率,降低电池遮挡面积将更多光线反射到组件表面。圆形焊带的使用,使得入射光无论从哪个角度进入,都能在焊带区域获得约75%的利用率,而传统5BB的平焊带,对入射光的综合利用率在5%以内,圆形焊带的使用带来组件光学利用率的提升,组件功率相比5BB设计提升1%~1.5%。1.2 材料降本趋缓,促进大功率组件发展

光伏硅产业链持续的技术进步和成本下降,带动组件成本稳步下降。但在疫情影响需求的情况下,2020年下半年交付的组件价格已经下降至1.5元/W以下,较年初价格下降20%。从产业链价格看,上游环节的价格下降领先组件价格下降,组件交付价格仍在小幅下降中,但目前上游环节价格已经趋于稳定。上游环节在这波降价后继续降价的空间有限,硅料成本最优企业的毛利率已降至30%以下,行业内能够盈利的产能少于一半,硅片环节继续降价空间预计低于10%,电池价格在4-5月全行业无盈利,目前价格已经企稳回暖。因此组件成本中靠硅产业链的绝对成本下降空间已经有限,目前电池成本在组件成本中占比仅为50%左右,后续组件降本更多需要依赖电池提效和单块组件功率的提升。提效环节,PERC技术已经实现全面渗透,PERC技术本身提效速度趋缓,2020年内新的电池技术路线还不能大规模应用,因此产业链价格的快速下降加速了大尺寸高功率组件产品的推出。

官方微信:日成最新资讯

官方微信:日成最新资讯 移动官网

移动官网

官方商城

官方商城