房地产销量的大幅增长的确是2000年以来大家电销量增长的重要驱动力之一。在行业成长初期,需求主要来自于新增购买,房地产销售直接带来家电需求,带动了冰箱、洗衣机、电视、空调销量的快速增长。

2000~2017商品住宅销售面积与大家电内销量变化

数据来源:公开资料整理

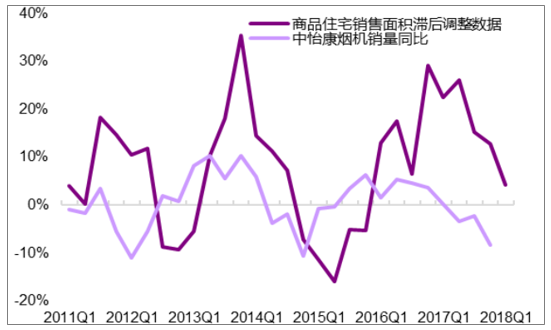

油烟机零售量增速与房地产销量滞后数据的关系

数据来源:公开资料整理

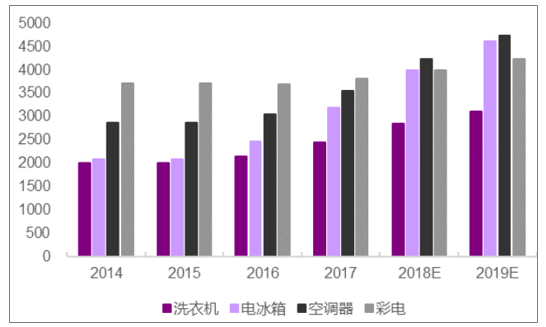

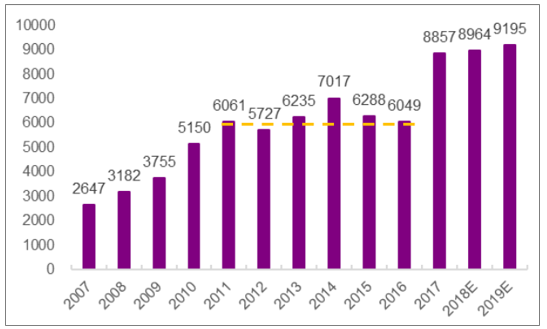

2007~2011年,伴随经济的高速增长、“家电下乡”、“以旧换新”等产业政策的支持,大家电销量获得了极其快速的增长。而这一阶段销售的产品,普遍将在未来几年进入8~10年的更换周期,支撑行业整体销量保持稳定增长。

2014~2019大家电更新需求估计(万台)

数据来源:公开资料整理

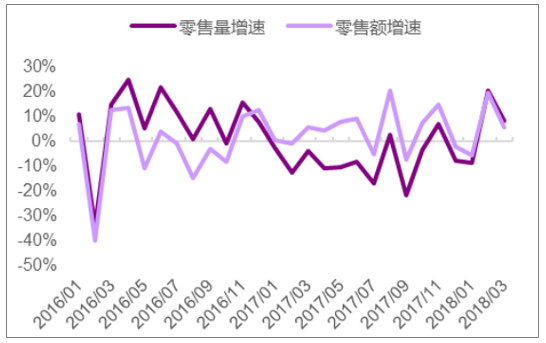

2017年国内电视零售量同比下降6.6%,零售额同比增长4.5%。需求的下降一方面由于2016年互联网企业低价促销较多,透支部分需求,另一方面由于面板价格大涨,带动电视终端产品涨价20~30%以上,抑制了消费者短期的购买意愿。考虑到电视作为成熟消费品相对稳定的需求,以及自2017H2开始电视ASP的逐步降低,预计2018年国内需求将在低基数下实现恢复性增长。

2016年至今液晶电视零售量、零售额增速

数据来源:公开资料整理

彩电零售均价变动走势

数据来源:公开资料整理

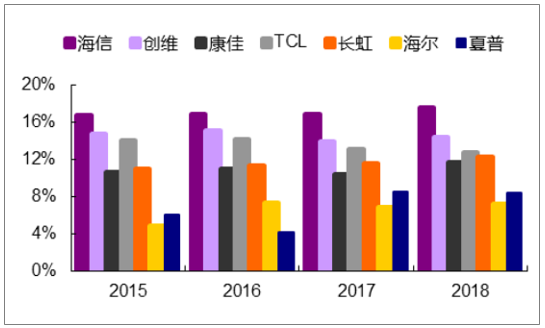

黑电是目前出口占比最低的大家电品类,韩企三星、LG全球份额分别21%、13%,国内TCL、海信仅7%、6%,全球市场2017年电视销量约2.1亿台,是国内市场的4倍以上。展望未来3~5年甚至更长时间,一方面日本企业的持续退出仍是大趋势;另一方面,面板制造带动整条电视产业链持续向大陆转移,国内供应链体系逐步超越韩国,中国企业在全球站稳脚跟是大概率事件。

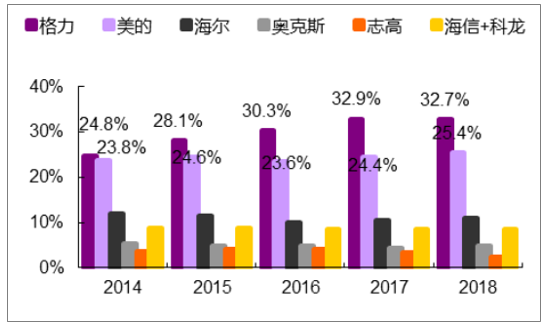

格力内销市场份额近40%,格力+美的市场份额合计超60%,构成了极其强大的品牌+规模壁垒,成为空调龙头定价权的核心来源。在规模优势、品牌地位以及强渠道控制力的帮助下,龙头公司实现远超行业平均的毛利率/净利率水平,并可根据短期规模/盈利诉求,游刃有余地调节产业链价值分配,实现利益最大化。

空调内销企业出货市场份额

数据来源:公开资料整理

空调国内终端零售量份额

数据来源:公开资料整理

2007年至今空调行业内销量变化(万台)

数据来源:公开资料整理

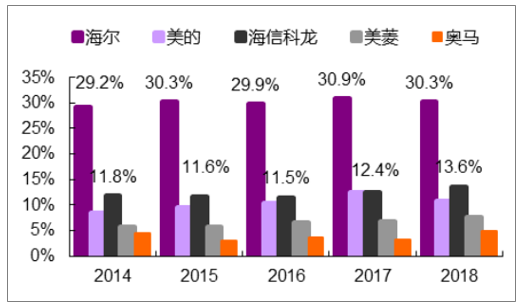

近两年,洗衣机行业龙头海尔、小天鹅在产品力、渠道效率持续提升带动下,领先优势愈发显著,市场份额不断上升,双寡头的格局已经非常牢固。冰箱领域市场集中度则相对较弱,仅海尔具备较大领先优势,未来集中度仍有提升空间。

洗衣机内销企业出货市场份额

数据来源:公开资料整理

冰箱内销企业出货市场份额

数据来源:公开资料整理

2017年全渠道电视零售量份额

数据来源:公开资料整理

电视线下零售网点零售量份额

数据来源:公开资料整理

从行业未来空间来看,根据厨电整体购买客单价,烟灶套装平均价格在3000~5000左右,如果加上蒸箱烤箱洗碗机等品类,客单价接近10000。因此,厨电整体的市场空间未来是有望超越冰洗的。截至2015年,油烟机城镇家庭每百户保有量为69台,农村家庭为15台,与冰洗保有量有较大差距。随着居民生活水平的不断提升,烟灶产品必需性将不断提升,保有量长期提升空间大。

油烟机内销量与冰洗比较

数据来源:公开资料整理

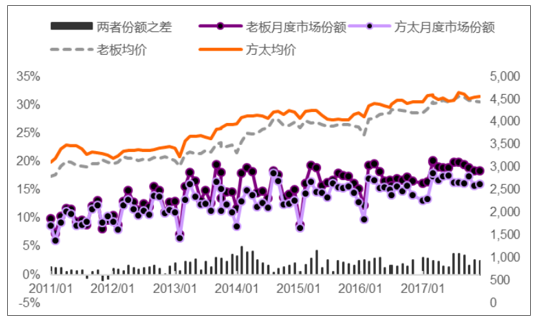

2011年以来老板、方太市场零售量份额、零售均价变动情况

数据来源:公开资料整理

结合以上分析,对2018年四大家电销量增长预测如下表,综合来看预计2018年家电整体需求将保持平稳增长。但行业也告别了2017年规模大幅扩张的逻辑,步入稳定增长周期。

四大家电2018年销量增长预测

|

年份

|

空调

|

冰箱

|

洗衣机

|

电视

|

||||||||

|

销量

|

内销

|

出口

|

销量

|

内销

|

出口

|

销量

|

内销

|

出口

|

销量

|

内销

|

出口

|

|

|

2016

|

5%

|

-4%

|

10%

|

2%

|

-3%

|

12%

|

6%

|

6%

|

7%

|

11%

|

10%

|

12%

|

|

2017

|

31%

|

46%

|

10%

|

1%

|

-6%

|

17%

|

7%

|

7%

|

9%

|

-2%

|

-5%

|

1%

|

|

2018E

|

5%

|

4%

|

6%

|

7%

|

5%

|

11%

|

5%

|

5%

|

3%

|

7%

|

5%

|

8%

|

数据来源:公开资料整理

官方微信:日成最新资讯

官方微信:日成最新资讯 移动官网

移动官网

官方商城

官方商城