物流配送是现代流通业的一种经营方式,最常见的就是物流业务。物流是指物品从供应地向接收地实体流动的过程;配送指在经济合理区域范围内里,对物品进行拣选、加工、包装、分割、组配等作用,并按时送达指定地点的物流活动。

物流配送按地域划分,可以分为城际配送、城市配送、农村配送;按物品属性划分,可以分为生产物流和流通物流。

物流配送使用的商用车具体类型及具备特征如下:1)卡车分为四大类,微卡(小于1.8吨)、轻卡(1.8-6吨)、中卡(6吨-14吨)、重卡(14吨以上)。2)客车分为四大类,微客(小于等于3.5米)、轻客(3.5米-7米)、中客(7-10米)、大客(10米以上)。能应用到物流配送上的:卡车四大类均可,客车中的轻客和微客。

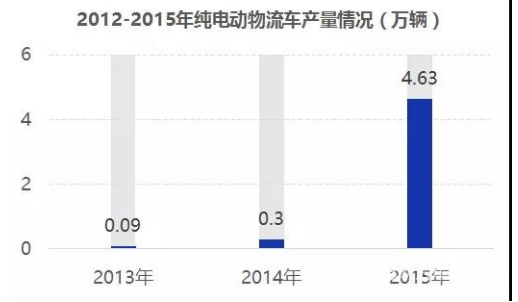

根据节能与新能源汽车网统计数据,2015年在供给端改善和补贴刺激情况下,纯电动专用车呈现爆发式增长,2015年产量达到4.95万辆,其中纯电动物流车产量达到4.63万辆,占比达到94%。

电动物流车是车载电源为动力的运送与储存物料单元移动集装设备。又名电动车物流车、电动物流转运车、电动货物周转车。

自2008年政府着力扶持新能源汽车产业伊始,国内电动物流车行业就开启了征程。2008年5月6日,由东风汽车研发的纯电动轻卡在武汉投入试运营,成为我国第一款纯电动轻型卡车。

目前国内主流的电动物流车多为4——6m车型,替代目标为传统的微型、轻型货车,该领域的市场需求预计维持整体平稳,按传统的厢式货车(微型、轻型)年产销量200万辆,到2020年电动物流车产销占比20%计,届时电动物流车年产销量有望达40万辆,未来五年国内电动物流车产销量的年复合增速有望超50%,增量规模达百万辆,以每辆均价20万元计,对应直接市场规模超2千亿元。

据市场调研,目前城市物流车辆的平均日行驶里程数达150公里,平均油耗在百公里8升,物流快递商对电动物流车型的选择,主要考量以下几点:1)续驶里程;2)容积载重;3)动力性能;4)车辆可靠性;5)充电便利性;6)使用成本。企业倾向于选用“能装能跑”、续航里程在200km,快充时长在半小时,采购价格不超过20万元的电动物流车。

目前市场上主流的电动物流车型,其续航里程多在200km以上,载重在1吨左右,随着电池性能的不断提升,电动物流车的替代区间有望进一步扩展;在经济性方面,多省市已出台电动物流车的补贴政策,补贴幅度多与中央持平,在中央与地方的双重补贴下,电动物流车的购置成本已与传统燃油车趋近,考虑到使用及维保成本的显著降低,电动物流车的综合成本优势正逐步彰显。

据预测,2020年电动物流车市场规模将达到589亿元,收入年复合增速将达到32%。2020年电机电控的产量达到36.9万套,市场规模达到51亿元,收入年复合增速27%。电池需求到2020年将达到17.5Gwh,市场规模达到245亿元,收入复合增长率将达到32%。

电池单体市场

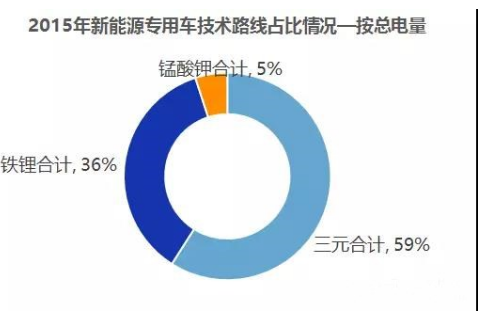

2015年新能源专用车(绝大部分是物流车)所采用的动力电池,三元材料占比最大,此外依次是磷酸铁锂、锰酸锂、铅酸电池。

锰酸锂电池具有安全性好的优点,但是过低的能量密度使得其并不具备竞争优势。

电动物流车采用铅酸电池并不多,铅酸电池由于寿命短,能量密度低,竞争能力不强。

动力电池配套PACK、BMS产业

2015年电动物流车电池系统集成(PACK)市场供应量排名前24的企业中,电池企业家15家,车企6家,专业的PACK厂只有3家,且供货量明显少于电池企业。从市场格局看,电池PACK市场较为分散,前十企业市占率合计仅51%,这与动力电池市场整体格局的分散是相符合的,未来预期市场将快速向龙头企业集中。其中,福斯特占有率11%,其次是沃特玛市场占有率10%。

从供应总量来说,电池厂供应了80%的物流车PACK,且主要都是以电芯+PACK一体化打包供应的模式来向车企供货。但不可忽略的是车企也提供了15%的电池PACK。

与PACK环节有电池和车企大量涉足不同,在电池管理系统(BMS)的市场,专业的BMS厂商占据了大量市场份额。其中,力高新能源市占率17%,其次是航盛电子市占率11%。

从市场供应结构看,BMS厂提供了56%的物流车BMS,电池厂次之,车企自主供应BMS位列第三。展望未来的BMS市场,专业的第三方BMS企业仍将有突出的竞争优势,但是实力较强的车企也可能逐渐加大对BMS业务的布局。

电机市场

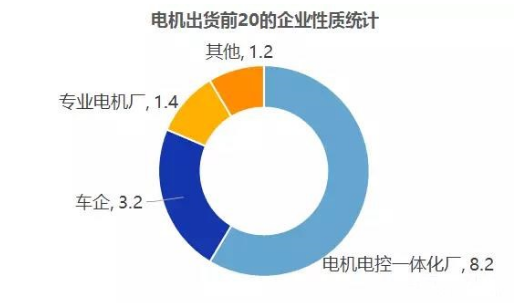

电动物流车的电机电控市场,相比电池市场集中度更高。其中驱动电机市场,前五企业市占率达到50.9%。从市场参与者来看,主要包括电机企业、电机电控一体化供应企业、车企和其他汽车零部件供货企业。

从市场格局看,物流车驱动电机主要由电机电控一体化厂商和专业电机厂提供,而车企亦占到较高供货比例。

官方微信:日成最新资讯

官方微信:日成最新资讯 移动官网

移动官网

官方商城

官方商城